Ένας εύχρηστος οδηγός για να μπορέσετε να “χτίσετε” αφορολόγητο, πληρώνοντας αγαθά και υπηρεσίες ηλεκτρονικά.

Του Άκη Ευστ. Καμπούκου*

Τι εννοούμε δαπάνες-αγορές με πλαστικό χρήμα;

Η νέα αυτή έννοια η οποία έχει πλέον μπει για τα καλά στη ζωή μας μετά την έναρξη των Capital Control αφορά: α. Τις αγορές, προϊόντων ή υπηρεσιών με πιστωτικές κάρτες. β. Τις αγορές, προϊόντων ή υπηρεσιών με χρεωστικές κάρτες. γ. Τις αγορές, προϊόντων ή υπηρεσιών με προπληρωμένες κάρτες. δ. Τις αγορές με λοιπές ηλεκτρονικές συναλλαγές π.χ. μεταφορά από τραπεζικό λογαριασμό σε τραπεζικό λογαριασμό (είτε μέσω τραπέζης είτε μέσω e-banking), ηλεκτρονικό πορτοφόλι, ηλεκτρονικό χρήμα, εξόφληση με επιταγή.

Ποιους αφορά

Η συγκεκριμένη διάταξη του νόμου δεν αφορά όλους τους φορολογούμενους αλλά μόνον αυτούς που έχουν εισοδήματα από μισθούς, συντάξεις καθώς και τους κατά κύριο επάγγελμα αγρότες.

Ποιοι εξαιρούνται

1.Πλήρης εξαίρεση από τη συλλογή αποδείξεων έχουν:

α) Οι υπάλληλοι του Υπ. Εξωτερικών και οι στρατιωτικοί, εφ όσον υπηρετούν στην αλλοδαπή

β)Όσοι διαμένουν σε οίκους ευγηρίας, ψυχιατρικό κατάστημα καθώς και οι φυλακισμένοι.

2. Εξαίρεση από τη χρήση πλαστικού χρήματος, αλλά με την υποχρέωση να κρατούν χειρόγραφες αποδείξεις έχουν:

α) Όλοι όσοι είναι πάνω από 70 ετών.

β)Τα άτομα με ποσοστό αναπηρίας 80% και πάνω ανεξάρτητα από την ηλικία τους. Σε αυτό το σημείο θα πρέπει να διευκρινιστεί ότι οι συγκεκριμένες κατηγορίες δεν έχουν απαλλαγή από την προσκόμιση αποδείξεων αλλά μόνο από την υποχρεωτική χρησιμοποίηση του «πλαστικού χρήματος» για την αναγνώρισή τους. Επίσης στην ίδια κατηγορία ανήκουν και οι άνεργοι, κάτι που δεν προβλέπεται από την εγκύκλιο αλλά από τις προφορικές δηλώσεις των υπευθύνων του Υπ. Οικονομικών.

Τι ισχύει στις δαπάνες υγείας

Δεν αναφέρονται καθόλου εδώ διότι θα μπουν σε άλλη κατηγορία (άλλος κωδικός). Παρόλα αυτά για την αναγνώρισή τους θα πρέπει και αυτές να γίνονται με τη χρήση «πλαστικού χρήματος» για την αναγνώρισή τους.

Τι κερδίζω με τη συλλογή αποδείξεων από τη χρήση πλαστικού χρήματος

Το κέρδος είναι ετήσια έκπτωση φόρου που ξεκινάει από 1.900 και φτάνει έως τις 2.100 Ευρώ, αναλόγως με το φορολογητέο εισόδημα που έχει ο κάθε φορολογούμενος.

Πώς μπορώ να κερδίζω την παραπάνω έκπτωση

Είναι ανάλογη του εισοδήματος και συγκεκριμένα:

Για εισόδημα μέχρι 10.000 Ευρώ θα πρέπει να έχω δαπάνες αγοράς αγαθών ή/ και παροχής υπηρεσιών σε ποσοστό 10%

Για ποσά εισοδήματος από 10.001 έως και 30.000 Ευρώ το ποσοστό πρέπει να είναι 15%.

Για ποσά εισοδήματος πάνω από 30.001 Ευρώ το ποσοστό πρέπει να είναι 20%.

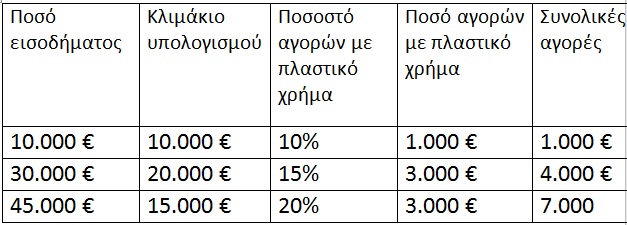

Η συγκεκριμένη κλίμακα λειτουργεί αναλογικά π.χ.

Για εισόδημα 45.000 Ευρώ απαιτούνται

10.000Χ10%=1.000

20.000Χ15%=3.000 και

15.000Χ20%=3.000 ήτοι συνολικά 7.000 και όχι 45.000Χ20%=9.000 .

Ενδεικτικά σας παρουσιάζουμε το παρακάτω πίνακα όπου αναλύεται το ποσό των αγορών που χρειάζονται ανάλογα με το ύψος του φορολογητέου εισοδήματος.

Τι θα πληρώσω επιπλέον αν δεν έχω συγκεντρώσει τα ποσά που προβλέπονται με την χρήση πλαστικού χρήματος

Σε περίπτωση που δεν μπορέσω να συγκεντρώσω το προβλεπόμενο από το νόμο 4446/2016 άρθρο 68 ποσό, θα επιβαρυνθώ με επιπλέον φόρο 22% στη διαφορά του ποσού που δεν θα συγκεντρώσω.

Για παράδειγμα αν έχω εισόδημα 30.000 ευρώ τότε έχω υποχρέωση να συγκεντρώσω πληρωμές με πλαστικό χρήμα 4.000 Ευρώ όπως είδαμε και στο παραπάνω πίνακα. Αν οι ηλεκτρονικές αποδείξεις μου είναι 3.000 θα επιβαρυνθώ με 4.000-3.000=1.000 x 22%=220 Ευρώ επιπλέον φόρο.

Τι γίνεται με τους ανέργους απόρους συζύγους χωρίς εισόδημα και γενικά αυτούς που δεν έχουν εισόδημα

Εδώ χρειάζεται ΠΡΟΣΟΧΗ. Θα πρέπει να ξέρουμε το τεκμαρτό εισόδημα που μας αναλογεί και με βάσει αυτό να χτίσουμε το αφορολόγητο μας.

Για παράδειγμα αν έχουμε στην κατοχή μας ένα ΙΧΕ αυτοκίνητο με τεκμήριο 3.000 € και διαμένουμε σε ένα σπίτι που έχει τεκμήριο 2.000 € και είμαστε άγαμοι, το οποίο και σημαίνει ότι θα επιβαρυνθούμε με τεκμήριο διαβίωσης ίσο με 3.000 €, τότε θα πρέπει να συγκεντρώσουμε αποδείξεις για το σύνολο των τεκμηρίων μας, δηλαδή:

3.000+2.000+3.000=8.000 x 10%= 800 Ευρώ διαφορετικά θα επιβαρυνθούμε με φόρο 800Χ22%=176 Ευρώ.

Τι γίνεται με τα ζευγάρια και τους συνδικαιούχους λογαριασμών

Το ποσό των δαπανών δηλώνεται ατομικά από κάθε σύζυγο. Σε περίπτωση που καλύπτεται το απαιτούμενο ποσό δαπανών από οποιονδήποτε εκ των δύο συζύγων το τυχόν πλεονάζον ποσό δύναται κατά την εκκαθάριση να μεταφερθεί στον σύζυγο για την κάλυψη του ελάχιστου απαιτούμενου ποσού δαπανών. Τα παραπάνω ισχύουν και στη περίπτωση μεταξύ μελών συμφώνου συμβίωσης

Ποιες είναι οι δαπάνες που δημιουργούν αφορολόγητο

Τελικά είναι σχεδόν ΟΛΕΣ.

Εξαιρούνται μόνο οι δαπάνες για αγορά κατοικίας, τα ενοίκια, οι αγορές αυτοκινήτων, μοτοποδηλάτων, σκαφών ,( τα ποδήλατα είναι στις εκπιπτόμενες ), η πληρωμή φόρων, οι δόσεις στεγαστικών δανείων, οι αγορές επενδυτικών προϊόντων (μετοχών, ομολόγων κλπ).

Τι αρνητικό μπορεί να προκύψει

Σχεδόν τίποτε. Όταν η χρήση των ηλεκτρονικών συναλλαγών αφορά πραγματικές δαπάνες αγοράς αγαθών και υπηρεσιών τότε δεν υπάρχει κανένα απολύτως πρόβλημα.

Υπάρχουν περιπτώσεις φορολογουμένων με υψηλά εισοδήματα που πιθανόν το κέρδος να είναι προσωρινό η να πρέπει να θυσιάσει το αφορολόγητο για να κερδίσει εισόδημα. (Περιπτώσεις που χρειαζόμαστε εισόδημα για τη δικαιολόγηση π.χ. αγοράς ακινήτων κλπ)

Σε τέτοιες περιπτώσεις καλό είναι να συμβουλευόμαστε τον φοροτεχνικό μας.

Τι ισχύει σχετικά με τις αποδείξεις για τη χρήση του 2016

Για τη χρήση του 2016 ΔΕΝ υπάρχει υποχρέωση συλλογής αποδείξεων καθώς ο νέος φορολογικός νόμος έχει ισχύ από 01/01/2017.

*Ο κ. Άκης Καμπούκος είναι λογιστής-φοροτεχνικός και εισηγητής του Κέντρου Επαγγελματικής Κατάρτισης της ΑΣΟΕΕ