Δεν λέει να κοπάσει η θύελλα από την καταστροφική και προκλητική απόφαση της κυβέρνησης να κάνει αύξηση μετοχικού κεφαλαίου στη ΔΕΗ χωρίς να συμμετάσχει το δημόσιο και να πουλήσει το 49% του ΔΕΔΔΗΕ – και μάλιστα σε μια αυστραλιανή πολυεθνική με… αμαρτωλό παρελθόν.

Το Documento αποκαλύπτει ότι η συγκεκριμένη πολυεθνική επενδυτική τράπεζα, η οποία εμπλέκεται σε σκάνδαλα ύψους δισεκατομμυρίων ευρώ στην Αγγλία και τη Γερμανία, φέρεται να αποκόμισε κέρδη 500 εκατομμυρίων ευρώ από μια υπόθεση που έχει πλήξει τη φήμη της στην Αυστραλία.

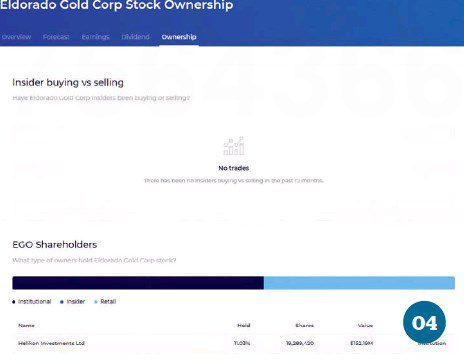

Κι όλα αυτά ενώ το fund Helikon, που κατέχει πλέον το 6,48% της ΔΕΗ, είναι ο μεγαλοεπενδυτής της… γνωστής μας Eldorado Gold. Η εξυπηρέτηση των μεγάλων συμφερόντων δεν σταματά ποτέ από αυτή την κυβέρνηση.

Συναλλαγή από… άλλη

Η Macquarie εξαγόρασε το 49% του ΔΕΔΔΗΕ έναντι 2,116 δισ. ευρώ.

Οπως προκύπτει από τα πρακτικά της έκτακτης γενικής συνέλευσης (ΕΓΣ) της ΔΕΗ, στο προαναφερθέν ποσό συμπεριλαμβάνεται «το αντίστοιχο (pro-rata) καθαρό χρέος ύψους 804 εκατομμυρίων ευρώ». Ως αποτέλεσμα, η προσφορά του «προτιμητέου επενδυτή» ανήλθε σε 1.311.994.119 ευρώ.

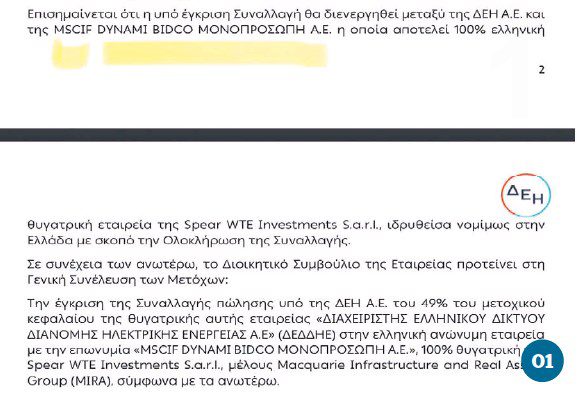

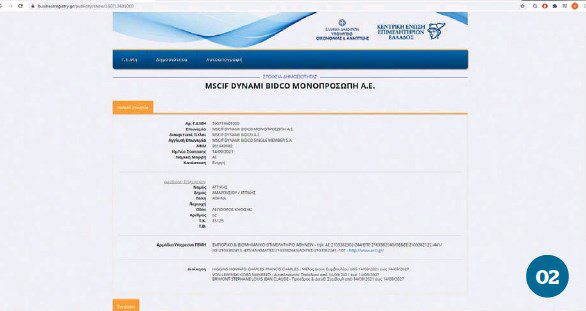

Η Macquarie πραγματοποίησε την επίμαχη εξαγορά μέσω μιας θυγατρικής της –εδρεύει στο Λουξεμβούργο–, της Spear WTE Investments S.a.r.l. Παρ’ όλα αυτά, η συναλλαγή τελικά θα πραγματοποιηθεί μεταξύ του ΔΕΔΔΗΕ και μιας άλλης ελληνικής θυγατρικής, της Spear WTE Investments. Πρόκειται για την MSCIF DYNAMI BIDCO ΜΟΝΟΠΡΟΣΩΠΗ ΑΕ, η οποία αποτελεί 100% ελληνική θυγατρική εταιρεία της Spear WTE Investments S.a.r.l. (μέλος Macquarie Infrastructure and Real Assets Group), ιδρυθείσα νομίμως στην Ελλάδα με σκοπό την ολοκλήρωση της συναλλαγής.

Παραμένει άγνωστο γιατί η συναλλαγή έπρεπε να γίνει μέσω άλλης θυγατρικής. Ειδικά από τη στιγμή που η MSCIF DYNAMI BIDCO μετράει μόλις λίγες ημέρες ζωής. Αγνωστο παραμένει και γιατί αναφέρεται ότι ιδρύθηκε στην Ελλάδα, αφού σε ιστοσελίδες διαμοιρασμού στοιχείων εταιρειών εμφανίζεται να έχει την έδρα της στο Λουξεμβούργο.

Οπως αναγράφεται στο Γενικό Εμπορικό Μητρώο, η MSCIF DYNAMI BIDCO συστάθηκε στις 14 Σεπτεμβρίου του 2021. Μόνο που η δεσμευτική προσφορά της Macquarie για την εξαγορά του 49% του ΔΕΔΔΗΕ είχε «κλειδώσει» ήδη από τις 10 Σεπτεμβρίου. Μια δεσμευτική προσφορά που σύμφωνα με τα φιλοκυβερνητικά ΜΜΕ «ξεπερνάει κάθε προσδοκία». Πώς είναι δυνατόν όμως να «κλειδώνει» η δεσμευτική προσφορά αλλά η συναλλαγή τελικά να πραγματοποιείται με μια εταιρεία η οποία τότε δεν είχε ακόμη ιδρυθεί; Και, κυριότερα, ποιος είναι ο λόγος που η Macquarie οδηγήθηκε σε αυτή την πρακτική;

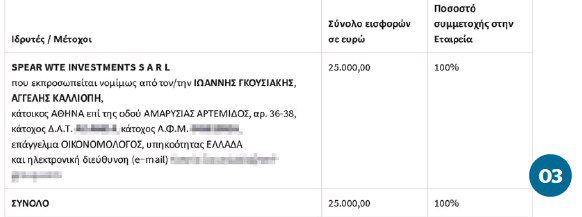

Το ΔΣ της MSCIF DYNAMI BIDCO αποτελείται από τρία στελέχη της Macquarie, ενώ ένα εξ αυτών, ο Στέφαν Λουί Μπριμόν (Stephane Louis Brimont), είναι πρόεδρος της Macquarie Γαλλίας. Σύμφωνα με το καταστατικό της εταιρείας, σκοπός της είναι οι «υπηρεσίες εταιρειών χαρτοφυλακίου». Το μετοχικό κεφάλαιο της εταιρείας ανέρχεται σε 25.000 ευρώ. Το σύνολο του ποσού έχει καταβληθεί από τη Spear WTE Investments S.a.r.l. Εκπρόσωπος της Spear WTE Investments S.a.r.l. είναι ο οικονομολόγος Ιωάννης Γκουσιάκης,ο οποίος είναι επίσης διαχειριστής στο ελληνικό παράρτημα της πολυεθνικής εταιρείας TMF Group, που παρέχει μεταξύ άλλων υπηρεσίες λογιστικής και φορολογίας.

Αξίζει να σημειωθεί πως, όπως καταγράφεται στα πρακτικά της ΕΓΣ της ΔΕΗ, «προκειμένου να διασφαλιστεί η ομαλή εξέλιξη της διαγωνιστικής διαδικασίας, η ΔΕΗ ΑΕ προτίθεται να υπογράψει την οριστική σύμβαση αγοράς μετοχών πριν από τη συνεδρίαση της γενικής συνέλευσης των μετόχων, δυνάμει σχετικής εξουσιοδότησης του διοικητικού συμβουλίου της εταιρείας προς τον πρόεδρο και διευθύνοντα σύμβουλο της ΔΕΗ ΑΕ». Κανείς δεν έχει δώσει ακόμη απάντηση ως προς την τόση βιασύνη…

Σκοτεινό παρελθόν

Οπως αποκάλυψε το Documento την περασμένη Κυριακή, η Macquarie έχει σκοτεινό παρελθόν. Αλλωστε μερίδα του βρετανικού Τύπου την αποκαλεί «καγκουρό βαμπίρ». Προσωνύμιο που δεν της δόθηκε τυχαία, αφού η Macquarie, που είχε εξαγοράσει την Thames Water, τη μεγαλύτερη βρετανική εταιρεία ύδρευσης και αποχέτευσης, εμπλέκεται σε μια τεράστια περιβαλλοντική καταστροφή του ποταμού Τάμεση.

Ακόμη χειρότερα, η Macquarie κατά την επιχειρηματική της δραστηριότητα στο Λονδίνο σχημάτισε ένα αχανές δίκτυο υπεράκτιων εταιρειών μέσω των οποίων διοχετεύονταν χρήματα που έλαβε μέσω δανειοδότησης. Ως αποτέλεσμα, το χρέος της εταιρείας ανήλθε το 2015 σχεδόν στα 11 δισ. λίρες. Μεγάλο μέρος αυτών των χρημάτων χάθηκε μέσω των επίμαχων offshore και ενώ τα μερίσματα που έλαβαν οι μέτοχοι –δηλαδή η Macquarie– ανήλθαν σε περισσότερο από 1 δισ. λίρες, ποσό διπλάσιο από αυτό που αναμενόταν. Οταν τελικά η Macquarie αποχώρησε από τη Thames Water το 2017 την άφησε με 2 δισ. λίρες χρέος, ποσό που καλούνται να ξεπληρώσουν για τα επόμενα πολλά χρόνια οι εργαζόμενοί της και φυσικά οι καταναλωτές.

Το Documento αποκάλυψε επίσης ότι η Macquarie εμπλέκεται σε σκάνδαλο δισ. ευρώ και στη Γερμανία. Πρόκειται για μια μεγάλη χρηματιστηριακή και φορολογική απάτη στην οποία ενεπλάκησαν – μεταξύ πολλών άλλων– το 2011 τουλάχιστον εξήντα πρώην και νυν υπάλληλοι της Macquarie. Η ζημιά που προκλήθηκε από τη φερόμενη απάτη στους Γερμανούς φορολογούμενους ανέρχεται σε τουλάχιστον 5 δισ. ευρώ.

Η υπόθεση δεν έχει τελεσιδικήσει, όμως ήδη δύο στελέχη της Macquarie έχουν καταδικαστεί σε φυλάκιση. Στον κατάλογο των υπόπτων στην έρευνα που διεξάγει η γερμανική Δικαιοσύνη συμπεριλαμβάνονται ο πρώην CEO της Macquarie Νίκολας Μουρ (Nicholas Moore) –τοποθετήθηκε επικεφαλής νομισματικών ρυθμιστικών στην Αυστραλία, γεγονός που έχει ξεσηκώσει θύελλα αντιδράσεων– αλλά και η νυν CEO της πολυεθνικής Σεμάρα Γουικραμαναγιάκε (Shemara Wikramanayake).

«Έβγαλε μια περιουσία»

Η Macquarie όμως εμπλέκεται και σε άλλη… γκρίζα υπόθεση, αυτήν τη φορά στην Αυστραλία. Η αυστραλιανή πολυεθνική ήταν η βασική μέτοχος της αυστραλιανής εταιρείας τεχνολογίας Nuix Ltd. Οι δυο εταιρείες –σύμφωνα με την εφημερίδα «Sydney Morning Herald»– ερευνώνται από την Αυστραλιανή Επιτροπή Κινητών Αξιών και Επενδύσεων (ASIC) και έχουν ειδοποιηθεί να μην καταστρέψουν έγγραφα που χρονολογούνται από το 2018.

Σύμφωνα με πληροφορίες, η έρευνα της ρυθμιστικής αρχής διερευνά τις κατηγορίες ότι οι οικονομικές προβλέψεις που αφορούσαν τη Nuix διογκώθηκαν στο ενημερωτικό δελτίο που εξέδωσε η Macquarie.

Βάσει του ίδιου δημοσιεύματος, σε «αρκετά στελέχη» που εμπλέκονται στην αρχική δημόσια προσφορά των μετοχών της Nuix (πρόκειται για διαδικασία που ονομάζεται IPO) έχουν επιδοθεί κλητεύσεις για την έρευνα της ASIC. Η συγκεκριμένη IPO χαρακτηρίζεται από τα αυστραλιανά Μέσα ως «η χειρότερη της δεκαετίας».

«Μαζικό ξεπούλημα μετοχών»

Οι επαναλαμβανόμενες υποβαθμίσεις στις αρχικές προβλέψεις του ενημερωτικού δελτίου τους πρώτους μήνες ζωής της Nuix στο αυστραλιανό χρηματιστήριο οδήγησαν τη μετοχή της Νuix σε τεράστια πτώση: από τα 11,86 δολάρια που ήταν η μέγιστη αξία της μετοχής της εταιρείας, σε ελάχιστους μήνες έφτασε να αποτιμάται στα 2,75 δολάρια.

Σύμφωνα με την ιστοσελίδα Financial Review, κύρια υπαίτια γι’ αυτή την καθίζηση της αξίας της μετοχής φαίνεται πως ήταν η Macquarie, αφού όπως αναφέρεται: «Αν οι επενδυτές ανέμεναν από τη Macquarie Group να αναλάβει μέρος της ευθύνης ή της υπαιτιότητας για την καταστροφική πτώση της Nuix, την οποία υποστήριξε και από την οποία έβγαλε μια περιουσία, θα έχουν απογοητευτεί βαθιά». Επειτα από πολλούς μήνες σιωπής, η Macquarie εξέδωσε μια ανακοίνωση με την οποία δηλώνει ότι δεν έχει κάνει κάτι λάθος στην όλη διαδικασία.

Ακόμη και σήμερα η Macquarie αρνείται να δώσει κρίσιμες απαντήσεις, κάτι που συντηρεί τις υπόνοιες για το εάν υπήρχε εσωτερική πληροφόρηση, γεγονός που οδήγησε στην κατάρρευση της μετοχής.

Αλλωστε οι ελλείψεις στο ενημερωτικό δελτίο που συνέταξε η Macquarie αποκαλύφθηκαν όταν μετά την πτώση της αξίας της μετοχής της Nuix η εταιρεία τεχνολογίας σκιαγράφησε τους δέκα σημαντικότερους λόγους που οδήγησαν σε αυτό το αποτέλεσμα.

Κανένας από αυτούς δεν συμπεριλαμβανόταν στο ενημερωτικό δελτίο της Macquarie. Αυτό όμως δεν επηρέασε αρνητικά τη Macquarie, αφού «εξαργύρωσε περισσότερα από 500 εκατ. δολάρια από το μαζικό ξεπούλημα του 76% των μετοχών που κατείχε στη Nuix στο 30%».

Μέτοχος στη ΔΕΗ και… την Eldorado Gold

Η κυβέρνηση βρίσκεται στριμωγμένη και εξαιτίας της αύξησης μετοχικού κεφαλαίου της ΔΕΗ, μετά τη διαταγή προκαταρκτικής έρευνας από τον αρμόδιο οικονομικό εισαγγελέα ώστε να διερευνηθεί η πιθανότητα χειραγώγησης της μετοχής ή εσωτερικής πληροφόρησης. Παράλληλα, όμως, ιδιαίτερο ενδιαφέρον παρουσιάζει η περίπτωση ενός επενδυτή ο οποίος κατέχει ήδη το 6,48% των μετοχών της ΔΕΗ.

Πρόκειται για ιρλανδοϊταλικό fund με την επωνυμία Helikon (ή Helicon) Investments LTD, που δημιουργήθηκε μόλις πριν από δύο χρόνια. Το fund που κατείχε ήδη το 5% των μετοχών της ΔΕΗ συμμετείχε στην αύξηση του μετοχικού κεφαλαίου, αυξάνοντας το μετοχικό ποσοστό του.

Στο διάστημα αυτό η Helikon Investments LTD έχει καταφέρει να αγοράσει μετοχές εταιρειώνκολοσσών στο διεθνές επιχειρηματικό στερέωμα. Χαρακτηριστικότερο όλων είναι ίσως το παράδειγμα της γνωστής και στην Ελλάδα λόγω των δραστηριοτήτων της στην ανατολική Χαλκιδική Eldorado Gold. H Helikon κατείχε τουλάχιστον μέχρι το τέλος του περασμένου Ιουνίου, σύμφωνα με τα διαθέσιμα στοιχεία του δείκτη NASDAQ, 19.289.420 μετοχές, νούμερο που αντιστοιχεί σε ποσοστό λίγο μεγαλύτερο από 11% και σε ποσό 152,19 εκατ. δολαρίων.

Η Helikon Investments LTD ιδρύθηκε μόλις τον Οκτώβριο του 2019 από μια ομάδα διαχειριστών επενδύσεων προερχόμενων από ένα άλλο fund με την επωνυμία Kairos Pegasus, το οποίο ανήκει στην ελβετική επενδυτική τράπεζα Julius Baer. Οι ιδρυτές του νέου fund είναι ο Ιρλανδός Πολ ΜακΛέρνον (Paul McLernon) και οι Ιταλοί Φεντερίκο Ρίτζιο (Federico Riggio), Μισέλ Φιουμάρα (Michele Fiumara), Νταβίντ Γκρατσίνι (David Grazzini), Φλάβιο Ρούσο (Flavio Russo) και Βιτόριο Βίλα (Vittorio Villa), ο οποίος αποχώρησε από την ομάδα τον Σεπτέμβριο του 2020.

Σορτάρισμα μετοχών ανά την Ευρώπη

Αμα τη εμφανίσει του το νεοσύστατο fund ξεκίνησε να επενδύει σε ακίνητη περιουσία, κυρίως στην Ισπανία, όπου αγόρασε το 3,24% της εταιρείας Metrovacesa, ιδιοκτήτριας της μεγαλύτερης ιδιωτικής έκτασης γης στη χώρα, με ένα τίμημα της τάξης των 24 εκατ. ευρώ, ενώ ο εκ των ιδρυτών του Helikon Investments LTD είχε καταφέρει να αγοράσει το 3,05% μιας άλλης εταιρείας η οποία δραστηριοποιείται στον κλάδο των ακινήτων έναντι 21 εκατ. ευρώ. Η εταιρεία ενεπλάκη παράλληλα στην ιρλανδική εταιρεία κατασκευής σπιτιών Glenveagh τοποθετώντας 15 εκατ. ευρώ.

Σύμφωνα με δημοσιεύματα του διεθνούς και του εγχώριου Τύπου το εν λόγω fund εμφανίζεται γενικώς να σορτάρει, πρακτικά δηλαδή να επενδύει στην πτώση μετοχών, από την οποία αποκομίζει κέρδη πολλών εκατομμυρίων. Στο πλαίσιο αυτό εμφανίζεται μέσα στο 2020 να έχει επενδύσει και σε άλλες εταιρείες-κολοσσούς, όπως η Europcar Mobility Group, οι αεροπορικές Air France και KLM και πολλές άλλες εταιρείες ανά την Ευρώπη.

Πρόσφατα μάλιστα το όνομα του fund ακούστηκε έντονα και στις συζητήσεις για την εξαγορά ενός σημαντικού ποσοστού της Lamda Development, συμφερόντων της οικογένειας Λάτση. Το ιρλανδοϊταλικό fund θέλησε κατά πληροφορίες να εξαγοράσει ένα πακέτο περίπου 6 εκατ. μετοχών της Lamda εκ μέρους της Μαριάννας Λάτση αντί 33,6 εκατ. ευρώ, φαίνεται ωστόσο ότι η επένδυση δεν προχώρησε.